Qualcosa è cambiato nel mercato reale più grande del mondo.

Cinquanta anni fa il Second Oil Regime succedeva al Postwar Petroleum Order. Dopo tre decenni dominati dalle Sette Sorelle – le maggiori International Oil Companies (IOCs) di allora – il mercato entrava in una nuova fase, di cui sarebbero state protagoniste le compagnie petrolifere di Stato, le National Oil Companies (NOCs). Alla cabina di regia anglo-americana si sostituiva l’Organizzazione dei Paesi Esportatori di Petrolio (OPEC), fondata da quattro Paesi mediorientali (più il Venezuela) che la voracità energetica delle economie avanzate e la Grand Strategy USA stavano trasformando in uno dei perni del Global Order.

Il crescente potere contrattuale dei Paesi produttori, infatti, non è riuscito a capovolgere i rapporti di forza tra Paesi importatori e Paesi esportatori – da sempre a favore dei primi per complesse ragioni storiche – ma ha ancorato per decenni il prezzo del barile alla stabilità della regione mediorientale, da cui dipendeva un’ampia quota degli approvvigionamenti energetici delle economie avanzate. Trasformando, inoltre, il petrolio in un’arma politica.

Le impennate del prezzo del barile seguite alla guerra dello Yom Kippur, alla Rivoluzione Iraniana e alle due invasioni americane dell’Iraq sono solo gli esempi più eclatanti di una dinamica rimasta sostanzialmente inalterata sino agli albori del terzo millennio.

Tuttavia, negli ultimi anni il Second Oil Regime sembra essere giunto improvvisamente al tramonto.

Nell’estate del 2014, poco più di un mese dopo la conquista di Mosul da parte dell’ISIS e la proclamazione del Califfato islamico, mentre la crisi in Yemen si avvita e in Libia scoppia la Seconda Guerra Civile, nonostante un’improvvisa recrudescenza del conflitto israelo-palestinese che infiamma Gaza, il prezzo del barile inizia a scendere.

In dieci mesi passa da 110 a poco più di 50 dollari.

Ad aprile 2015, a dispetto dell’imminente accordo tra l’Iran e la comunità internazionale sul dossier nucleare – che avrebbe garantito un progressivo aumento della produzione globale di greggio provocando una frattura politica e diplomatica inedita tra USA e Arabia Saudita – le quotazioni risalgono. Ma l’inversione di tendenza è di breve durata.

Già a luglio il prezzo del barile precipita sotto la soglia psicologica dei 50 dollari, per poi toccare a febbraio dell’anno successivo 36 dollari, il minimo storico da aprile 2003.

Improvvisamente la stabilità mediorientale sembrava aver perso il suo influsso sulle quotazioni del greggio.

Per comprendere l’evoluzione del mercato petrolifero è necessario, innanzitutto, mettere ordine tra la lunga serie di fattori che l’hanno influenzata.

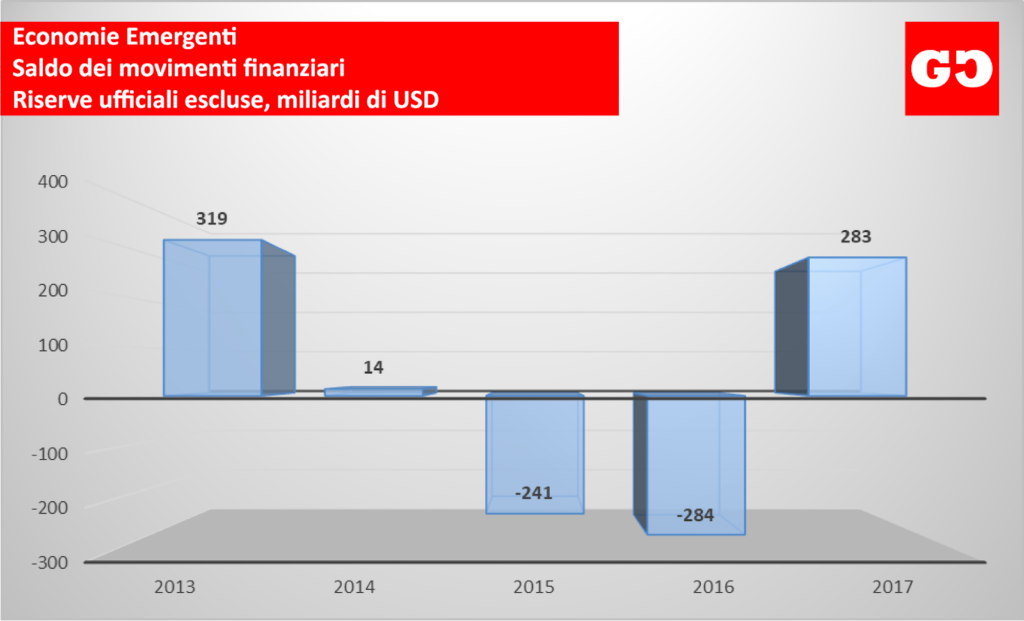

Nel 2014 le quotazioni petrolifere non sono l’unica cosa a crollare. Prima del prezzo del barile, infatti, crolla la fiducia dei mercati internazionali nelle economie emergenti.

Il crollo non è solamente l’onda lunga della crisi finanziaria che ha colpito prima gli USA e poi l’Europa ma un segnale allarmante per l’economia mondiale: i Paesi emergenti non stanno crescendo come dovrebbero.

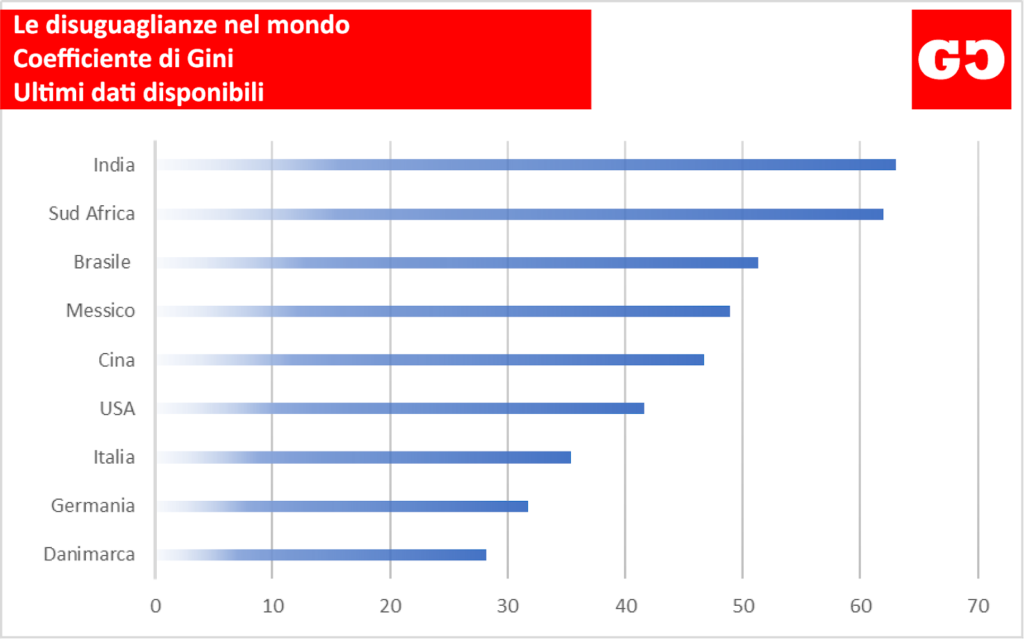

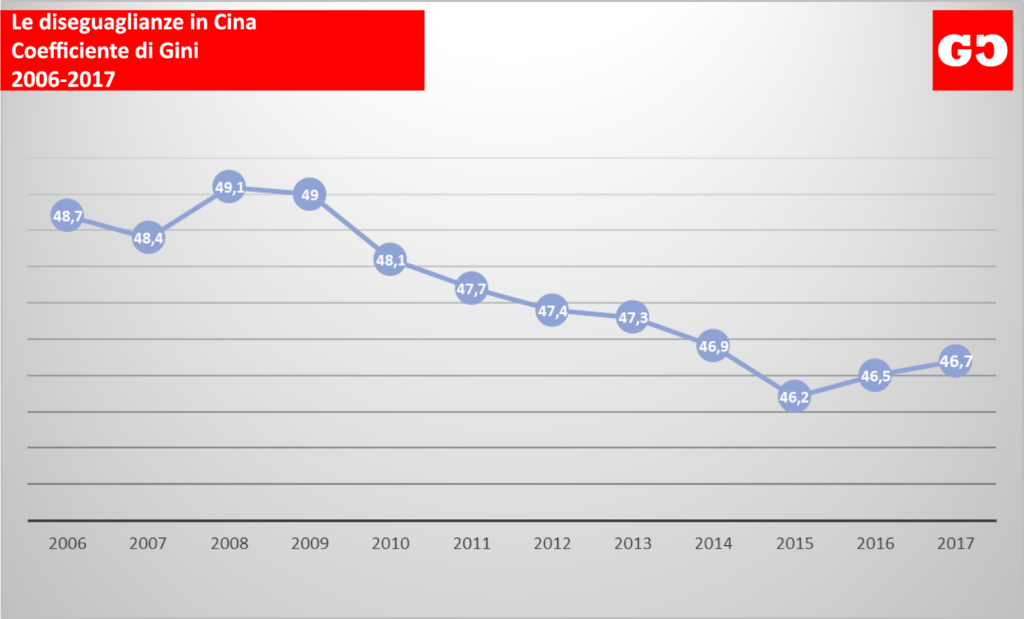

Se nella prima – tumultuosa – fase di apertura ai mercati è fisiologico che un Paese in via di sviluppo sperimenti un drammatico aumento delle diseguaglianze, nella fase di normalizzazione (landing), però, sono necessarie politiche di armonizzazione, che favoriscano la distribuzione delle eccedenze. Troppe diseguaglianze, infatti, conducono dritti nelle spire della middle-income trap, quel limbo in cui può rimanere imprigionato un Paese in via di sviluppo quando perde i vantaggi competitivi legati al sottosviluppo senza riuscire a compensarli con quelli che contraddistinguono le economie ad alto valore aggiunto.

Negli ultimi anni è diventato sempre più evidente che le politiche redistributive in mercati emergenti chiave come la Cina, l’India, il Brasile o la Turchia non stanno producendo i risultati auspicati e le diseguaglianze non solo rimangono su livelli allarmanti ma mostrano addirittura dinamiche espansive, deprimendo la domanda interna.

Nel 2014 sui mercati internazionali inizia a prendere corpo una massiccia correzione verso il basso delle prospettive di crescita dei mercati emergenti. In due anni Brasile, India e Sudafrica si trasformano da tre delle economie più dinamiche del pianeta (BRICS) in tre delle più fragili (Fragile Five), la Cina sperimenta una violenta crisi finanziaria e l’indice delle valute emergenti perde il 15%.

Le ripercussioni sul comparto petrolifero non potevano non essere dirompenti. Per almeno quattro motivi.

– le economie avanzate sono mercati saturi, in cui la domanda di greggio è stagnante o in flessione;

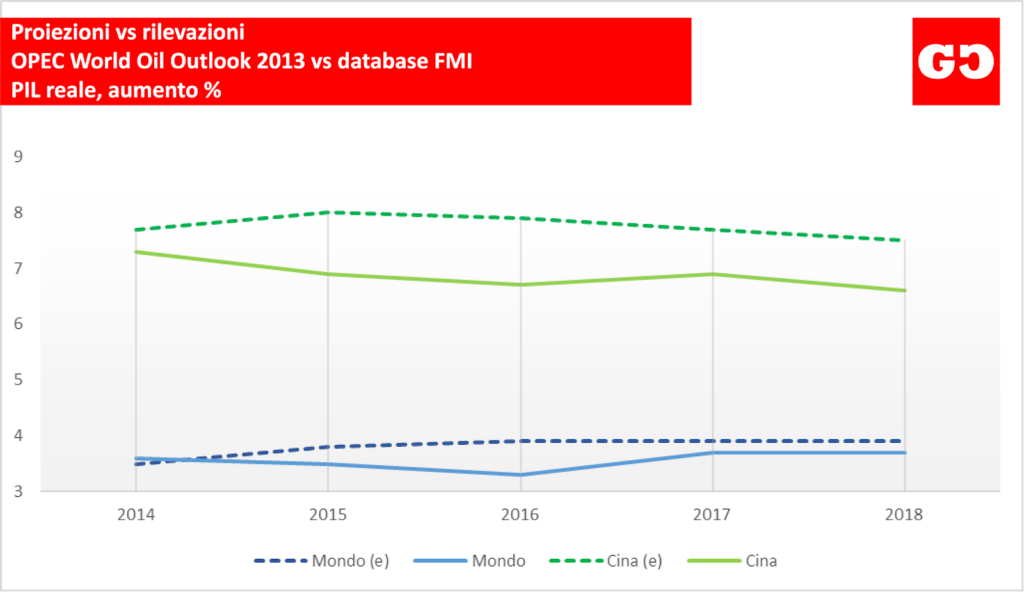

– gran parte delle proiezioni sovrastimavano la crescita economica dei mercati emergenti e sottostimavano l’aumento della capacità produttiva globale;

– circa la metà del fabbisogno di greggio è legato al trasporto su gomma, un segmento del settore dei trasporti alimentato prevalentemente da consumi di massa. E la Car Culture si sviluppa di pari passo con la diffusione del benessere;

– la transizione energetica ha imposto alle compagnie petrolifere una rimodulazione della strategia, costringendole per la prima volta in 80 anni a ragionare su un orizzonte temporale di medio periodo e non più di lungo;

I principali effetti sono stati due.

Il primo, transitorio, è stato una contrazione del prezzo del barile speculare all’eccesso di offerta (oversupply) e inversamente proporzionale al rafforzamento del dollaro sulle principali valute globali (abitualmente le quotazioni delle materie prime presentano una correlazione inversa con quelle del dollaro).

Il secondo, strutturale, è stato un drastico ridimensionamento degli investimenti nel segmento della ricerca e dello sviluppo di nuovi giacimenti (upstream).

La International Energy Agency (IEA) stima che tra il 2014 e 2015 gli investimenti nel segmento upstream (Oil&Gas) sono passati da più di 800 miliardi di dollari l’anno a meno di 450. E nei due anni successivi, pur registrando modesti aggiustamenti vero l’alto, si sono mantenuti al di sotto dei 500 miliardi.

In flessione gli investimenti in giacimenti vergini (greenfield) a discapito dei ripotenziamenti di giacimenti già in corso di sfruttamento (brownfield).

Particolarmente penalizzati i progetti offshore e quelli relativi alle sabbie bituminose, caratterizzati da tempi di ritorno dell’investimento più lunghi e costi di produzione più elevati rispetto ai giacimenti convenzionali.

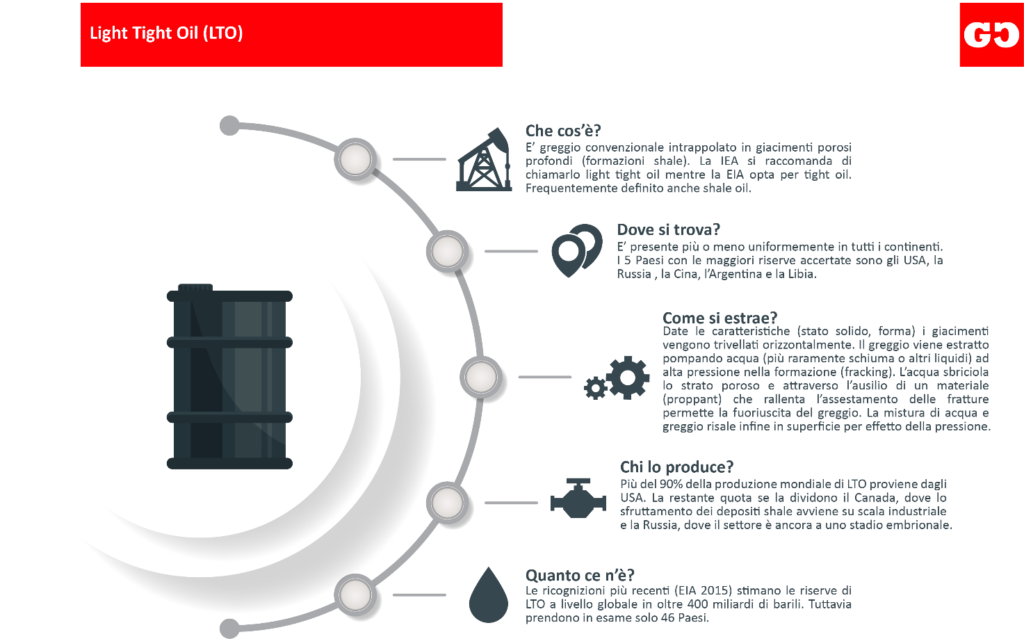

In controtendenza, invece, gli investimenti nei giacimenti non convenzionali USA – i giacimenti da cui vengono estratti shale gas e light tight oil (LTO) – che sono cresciuti costantemente arrivando ad assorbire circa un quarto del totale (2018).

I giacimenti shale, infatti, pur condividendo con i giacimenti offshore e le sabbie bituminose il gap dei costi di produzione – doppi o tripli rispetto a quelli dei giacimenti convenzionali superficiali – presentano due vantaggi competitivi che si sono rivelati decisivi: tempi di ritorno brevissimi e greggio di alta qualità.

A seconda delle condizioni del mercato (prezzo del barile e costi di produzione), i pozzi di LTO hanno tempi di ritorno compresi tra 6 mesi e 4 anni, a fronte dei 6/12 anni delle altre strutture estrattive (onshore convenzionale, offshore, sabbie bituminose). Inoltre, il LTO è un petrolio leggero (ad alto contenuto di frazioni leggere, light) e dolce (a basso contenuto di zolfo, sweet), caratteristiche che lo rendono un prezioso moltiplicatore di valore. Le raffinerie USA, infatti, utilizzano i greggi light and sweet e i condensati di metano come “diluenti” nei processi di miscelazione (blending) necessari a uniformare il greggio agli standard di riferimento del mercato, riuscendo così a processare greggi ultra-pesanti (extra-heavy) o derivati del bitume (synbit, dilbit), con un conseguente risparmio sui costi di approvvigionamento. Parallelamente, anche gli impianti estrattivi canadesi, che utilizzano greggi ultra-leggeri o condensati per trasformare il bitume in dilbit, hanno beneficiato della crescente produzione USA, alimentando un circuito virtuoso di cui ha beneficiato la produzione di entrambi i Paesi.

I giacimenti shale USA, perciò, hanno permesso al settore di navigare a vista in un momento di grande incertezza, trasformandosi nella camera di compensazione del mercato petrolifero mondiale.

Il successo del LTO è strettamente correlato al ribasso delle quotazioni petrolifere, che ha a sua volta influenzato.

Quando il prezzo del barile è crollato, alcuni dei principali produttori mondiali hanno pensato di sfruttare l’occasione per strangolare la giovane industria shale americana. Potendo contare sui costi di produzione più bassi del mondo, le petromonarchie del Golfo hanno assecondato la fase ribassista del mercato e utilizzato la loro influenza – preponderante – al tavolo dei principali produttori mondiali (Opec Plus) per evitare che il cartello reagisse con tagli alla produzione proporzionali all’oversupply.

Tuttavia, la mossa ha sortito l’effetto opposto.

Da una parte, il drastico ribasso delle quotazioni di riferimento ha imposto all’industria shale USA una razionalizzazione della produzione, ha contribuito a un marcato taglio dei costi operativi (di cui, paradossalmente, la componente energetica è tra le più rilevanti) e ha impedito lo sviluppo di pericolose bolle speculative, altrimenti fisiologiche in un’atmosfera da corsa all’oro. Dall’altra, ha garantito le condizioni ideali perché si consolidasse la presenza delle grandi compagnie petrolifere e degli investitori istituzionali a scapito dei piccoli produttori – più agili ma più fragili -, irrobustendo il settore.

Adottando raffinate strategie di hedging i produttori americani sono riusciti a guadagnare (al lordo dei debiti) anche quando il prezzo del barile era più basso dei costi di produzione e, schiacciati da una leva finanziaria molto elevata che gli impediva di interrompere la produzione, sono riusciti ad ampliare l’output nonostante il crollo delle quotazioni.

Di conseguenza, quando nel 2017 il prezzo del barile è tornato a salire, l’industria shale USA aveva raggiunto una produzione di più di 5 milioni di barili al giorno tra LTO e condensati mentre l’Arabia Saudita, la Russia e le altre principali petroeconomie mondiali erano state costrette a un biennio di importanti deficit di bilancio e di tagli più o meno consistenti della produzione.

La cornice di quello che Goldman Sachs ha definito il “New Oil Order”, perciò, è l’incertezza delle prospettive – di crescita nel breve/medio periodo e di decrescita nel lungo – della domanda di oli combustibili a livello globale, mentre i due principali driver delle quotazioni sono gli investimenti nel segmento upstream e i dati sulla produzione non convenzionale USA. Finché quest’ultima continuerà ad aumentare (la EIA stima il picco per il 2022, BP tra il 2025 e il 2030) gli investimenti rimarranno sostanzialmente stabili ed è difficile immaginare un new normal a più di 60/70 dollari al barile. Quando la produzione di LTO negli USA, però, entrerà nella fase di plateau, la contrazione degli investimenti nel segmento upstream potrebbe trasformarsi in un collo di bottiglia per il mercato. Infatti, se il volume degli investimenti non aumenterà proporzionalmente all’incremento atteso della domanda prima che la produzione di LTO si stabilizzi, il mercato potrebbe andare incontro a un’improvvisa parentesi rialzista. Escludendo, ovviamente, che l’industria shale decolli in altri Paesi ricchi di riserve. Prospettiva, però, del tutto improbabile al momento, dato il ritardo tecnologico che contraddistingue le NOCs, considerate le complesse capacità finanziarie necessarie allo sviluppo dell’industria shale e tenuto conto del livello attuale delle quotazioni, che disincentiva gli investimenti destinati all’adeguamento tecnologico e infrastrutturale.

A loro volta, la cornice del mercato e i due driver primari delle quotazioni sono legati a una lunga serie di variabili.

Il passaggio da una prospettiva di lungo termine a una di medio sta spingendo gli investitori più conservativi a uscire o a pianificare l’uscita dal settore dell’Oi&Gas, lasciando spazio a investitori più aggressivi e speculatori.

Questo graduale passaggio del testimone renderà il mercato sempre più instabile e inintelligibile, soprattutto per gli investitori non qualificati.

La volatilità è destinata ad aumentare come anche il rischio di bolle speculative e di improvvise correzioni. I grandi investitori, inoltre, dovranno ricorrere a strategie di mascheramento per schermare le loro posizioni e non rischiare di farsi trovare impreparati quando si verificherà il Minsky Moment, cioè quando i mercati internazionali si renderanno conto che la Oil Age è al tramonto.

La politica commerciale dell’Amministrazione Trump potrebbe avere un effetto depressivo sulla curva di sviluppo dei mercati emergenti, spingendo nuovamente il mercato petrolifero mondiale verso l’oversupply. Tuttavia, è del tutto improbabile che abbia un ruolo predominante rispetto alle dinamiche interne descritte precedentemente. Al momento, infatti, il protezionismo trumpiano assomiglia più a una strategia di contenimento nei confronti di Pechino che a una guerra commerciale su scala globale, come testimonia il costante aumento del deficit commerciale di Washington nell’ultimo biennio. Si può, perciò, prevedere un travaso di investimenti esteri (diretti e di portafoglio) dalla Cina ai suoi vicini più competitivi. E quindi da un mercato emergente ad altri mercati emergenti.

L’impatto delle politiche monetarie della FED e della BCE è ampiamente discusso.

Gran parte degli analisti sostiene che l’aumento dei tassi di sconto negli USA e in Europa innescherà il rientro dei capitali andati verso i mercati emergenti in cerca di rendimenti quando i tassi erano negativi o prossimi allo zero. Con conseguenze potenzialmente drammatiche, quindi, anche per le quotazioni del barile. Recenti studi, tuttavia, sembrano dimostrare che la correlazione tra i tassi di sconto nelle economie avanzate e il flusso di investimenti verso i mercati emergenti è largamente sopravvalutata. E la dinamica dell’ultimo decennio sembra confermarlo.

Certamente rilevante, invece, l’impatto che può avere lo sviluppo tecnologico sia sulla cornice del mercato che sulla produzione di LTO.

Le direttrici di ricerca nel campo dello stoccaggio dell’energia potrebbero portare entro pochi anni allo sviluppo di nuovi dispositivi, con rapporti peso/energia e volume/energia analoghi o addirittura superiori a quelli degli oli combustibili. Anticipando così il momento del cosiddetto Peak Oil, quando la domanda globale di greggio inizierà inesorabilmente a scendere. Tuttavia, sia a causa di limiti industriali e infrastrutturali sia a causa della struttura del mercato, l’impatto della transizione energetica – e quindi delle politiche di contrasto al cambiamento climatico – sulla domanda di oli combustibili non va sopravvalutato. Almeno nel breve/medio periodo.

Lo sviluppo della sensoristica, dell’Intelligenza Artificiale (IA) e delle reti integrate, invece, è destinato quasi certamente ad accrescere la produttività dei giacimenti shale (Technically Recoverable Resources, TRR). Posponendo il picco della produzione e aumentando l’output di LTO.

La geopolitica dell’energia, infine, dopo decenni di protagonismo sembra relegata a un ruolo di secondo piano. Nel corso degli ultimi anni, infatti, l’aumento della capacità produttiva globale e la diversificazione delle fonti di approvvigionamento hanno reso il mercato petrolifero sempre più resiliente nei confronti delle crisi regionali. Tuttavia, le petromonarchie del Golfo rimangono il polmone del sistema energetico mondiale, perciò un’escalation della proxy war tra l’Arabia Saudita e l’Iran oppure una nuova crisi sistemica come quella del 2010/2011 (la cosiddetta Primavera Araba) potrebbero avere violente ripercussioni sul prezzo del barile.

In definitiva, il mercato petrolifero sta entrando in una fase tumultuosa e ricca di incognite. Aumentano i rischi ma aumentano anche le opportunità di profitto.